国寿增持广发银行股份至43.686%获批

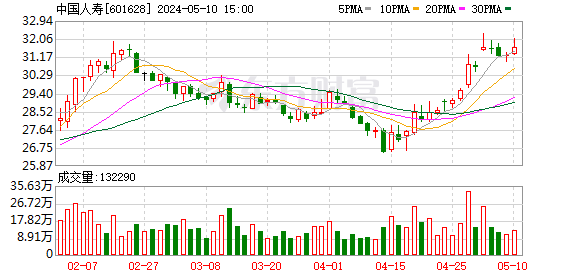

现价:21.33 涨跌:0.00 涨幅:0.00% 总手:91603 金额(万):19607 换手率:0.04%

相关股票中国人寿(21.33 0.00%)XD中国平(32.07 -0.06%)新华保险(41.13 -0.70%)中国太保(27.12 -1.13%)

保监会昨日在其官网发布公告,同意中国人寿以受让方式增持广发银行股份至43.686%。至此,中国人寿正式成为广发银行单一最大股东。

今年2月29日晚间,中国人寿发布公告称以每股6.39元的价格,收购花旗集团及IBM Credit计划出售的20%广发银行股份,合计约30.80亿股。根据花旗集团和IBM Credit于2006年12月12日订立的共同投资者协议,花旗集团有权指示IBM Credit将其所持的广发银行股份转让给花旗集团指定的受让方。此次,花旗集团指定中国人寿作为IBM Credit所持广发银行股份的受让方。中国人寿收购IBM Credit所持的广发银行3.686%股份,共计约5.68亿股。中国人寿此次交易对价总计人民币233.12亿元。

此前,中国人寿已持有广发银行20%的股份,合计30.80亿股。此次股份转让交易完成后,中国人寿的持股比例升至43.686%,成为广发银行单一最大股东。

此次交易价格为每股6.39元,按照广发银行2015年末的净资产计算,每股净资产约为6.33元,市净率约为1.01倍。中国人寿高管在3月召开的业绩发布会上曾表示:“收购作价相当于1倍市净率,与A股银行股平均水平相当,虽然较H股银行股平均水平有约20%至30%的溢价,但银行股估值已下降至合理区间,因此作价合理,而且内地地区性银行大多已经上市,广发银行业务集中于东南沿海,风险偏小。”

中国人寿副总裁杨征指出,从短期看,随着宏观经济下行和银行业经营压力加大,广发银行并入中国人寿可能会引起财务数据波动。权益法核算比例从20%增加至43.686%,当期波动幅度也会有所增加。但从长期看,收购广发银行有利于银保互动,可以更好地满足客户多元化金融产品和服务的需求,提升双方的业务质量和发展空间,是一个比较好的战略投资机会。

责任编辑:李坚